Accenture: per il mondo Insurance è il momento di assicurare la resilienza

L’emergenza Covid-19 ha avuto molti impatti anche nel settore assicurativo, ma come affrontare questo periodo caratterizzato da incertezza? Un incontro digitale ha cercato di dare alcune risposte

“La pandemia ha provocato un grande shock globale a livello umano, sociale ed economico, e ha avuto effetti significativi su tutti i settori. Le Compagnie Assicurative si sono mosse con grande rapidità ed efficacia e hanno dimostrato di essere molto vicine ai loro clienti, alle loro community, alla rete distributiva e ai dipendenti, che sono riuscite a mettere in sicurezza. Il tutto, focalizzandosi anche sulla stabilizzazione dei ricavi”, ha esordito Daniele Presutti, Insurance Lead Europe di Accenture (ritratto nella foto di apertura), nel suo intervento al pre-event digitale “Assicurare la resilienza” organizzato da Accenture a fine giugno in occasione dell’Insurance Day 2020.

Oggi, ha proseguito Presutti, ci troviamo in “una fase nuova, caratterizzata da una forte incertezza, che noi chiamiamo ‘Never Normal’: non sarà un semplice ritorno al mondo come era prima del Covid-19 ma una nuova era definita da rapidi cambiamenti nelle categorie culturali, nei valori della società e nei comportamenti, in cui alle aziende viene richiesta una maggiore responsabilità sociale”.

In particolare, il segmento Vita, nel quale prevalgono tuttora i canali di vendita “personali e fisici”, ha sofferto le misure di lockdown, interrompendo in gran parte l’attività commerciale, e al tempo stesso, ha dovuto assorbire un aumento di richieste di riscatto di prodotti assicurativi da parte dei clienti, per l’aumentata esigenza di liquidità. Nel ramo Danni, il rallentamento della circolazione ha generato una minor frequenza nei sinistri per tutta la durata delle restrizioni sulle linee di business connesse alla mobilità, come trasporti, viaggi, veicoli privati e pubblici. Non solo: la volatilità dei mercati finanziari ha poi generato un forte impatto sulla gestione finanziaria, imponendo importanti svalutazioni di asset in portafoglio e, a cascata, sul risultato netto a livello di Compagnia o di Gruppo.

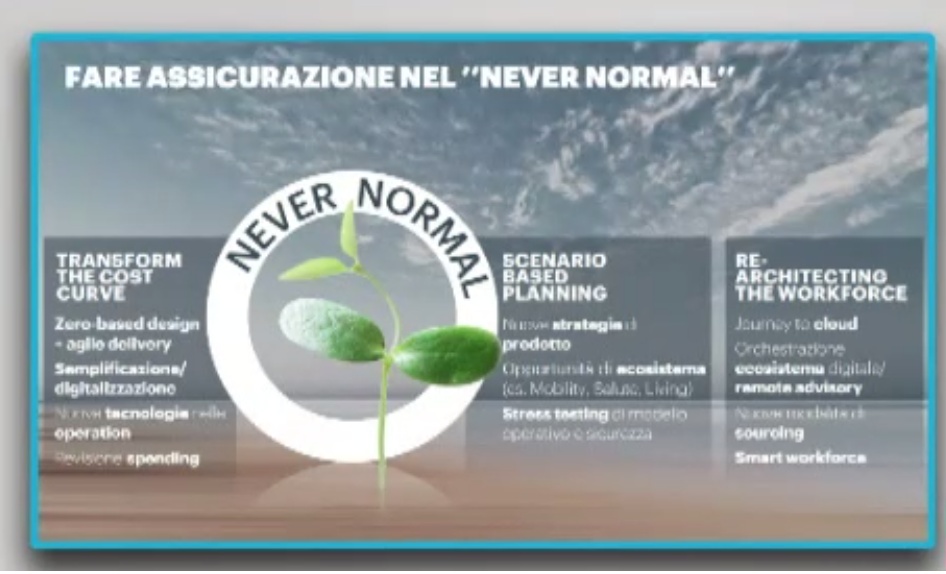

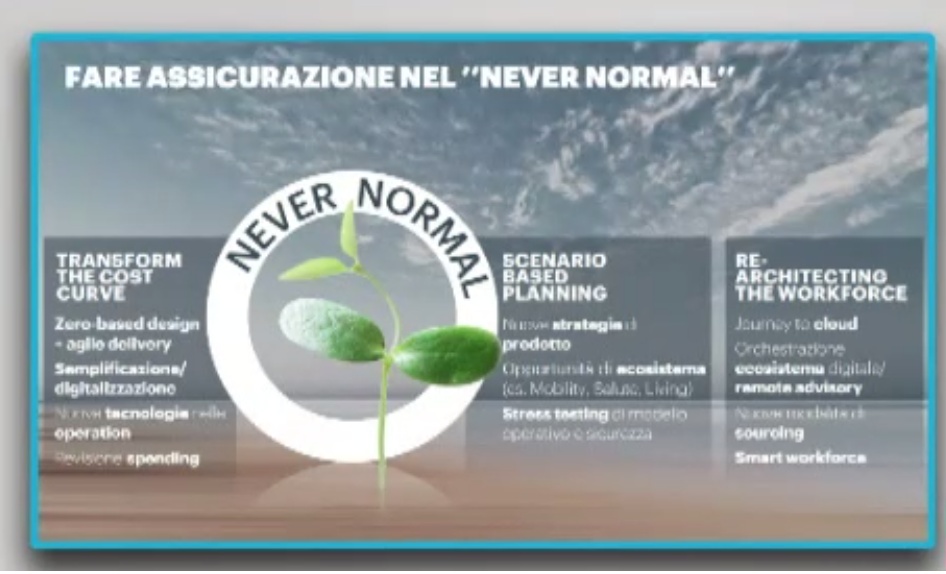

Ma “per lavorare in questa direzione, le principali iniziative strategiche da mettere in atto ora sono la trasformazione della curva dei costi, la Pianificazione strategica basata su scenari dinamici e infine la Ri-configurazione della propria architettura di business, con attività come la semplificazione e la digitalizzazione del business, l’integrazione di tecnologie di intelligenza artificiale nei processi chiave e la definizione di nuovi servizi assicurativi distribuiti in modo innovativo al mercato”, ha proseguito il manager di Accenture.

Più in dettaglio, per trasformare la curva dei costi, vanno combinate metodologie di progettazione “a base zero” con i framework di agile delivery, ottimizzando i processi esistenti e modernizzando la tecnologia tramite l’acquisizione di nuove competenze digitali. Inoltre, sempre secondo Accenture, le compagnie dovranno impegnarsi anche nel semplificare e digitalizzare le attività di vendita, post-vendita e self-care, per creare valore in ogni fase della trasformazione.

In secondo luogo, vanno affinate le logiche di scenario-based planning, facendo leva sulla ristrutturazione del rischio a 360 gradi, dalla revisione delle regole di prodotto fino alla riassicurazione. Sarà anche determinante la flessibilità dell’infrastruttura tecnologica, passando da software licensing a modelli di work-from-home, oltre all’abilitazione di end-to-end security attraverso un modello “Zero Trust”. Non da ultimo, sarà necessaria l’evoluzione dello stress testing per garantire la tenuta di attività, processi e tecnologie.

Dal punto di vista digitale, diventa infine sempre più necessario accelerare la transizione al cloud, adottando tecnologie cloud-native con l’obiettivo di portare il 50-70% delle applicazioni sulla “nuvola”, oltre a promuovere l’adozione di un’ottica di lavoro ancora più incentrata sullo smart working, capace anche di integrare l’intelligenza artificiale in tutte le attività.

Dal new normal al "never normal"

Scopo della tavola rotonda virtuale, alla quale hanno preso parte alcuni tra i protagonisti del mondo assicurativo, era quello di confrontarsi sulle ricette per affrontare il nuovo scenario economico e sociale determinato dalla nota pandemia e riflettere sul ruolo e sul contributo delle assicurazioni in questo contesto radicalmente mutato.Oggi, ha proseguito Presutti, ci troviamo in “una fase nuova, caratterizzata da una forte incertezza, che noi chiamiamo ‘Never Normal’: non sarà un semplice ritorno al mondo come era prima del Covid-19 ma una nuova era definita da rapidi cambiamenti nelle categorie culturali, nei valori della società e nei comportamenti, in cui alle aziende viene richiesta una maggiore responsabilità sociale”.

Impatti significativi

Ma prima di capire quali risposte sono necessarie nel nuovo scenario di mercato, alcuni dati ricavati da una ricerca condotta da Accenture hanno permesso di comprendere meglio gli impatti della pandemia sul settore assicurativo. Durante il lockdown, il settore assicurativo ha subito un calo non indifferente, con una perdita media di capitalizzazione pari a circa il 19% rispetto al periodo pre-crisi, con punte minime della capitalizzazione, nell’ordine del 30-40% durante i periodi più critici da metà marzo a metà aprile. Gli impatti negativi si sono distribuiti lungo l’intera value chain: la crisi ha generato in primis un rallentamento della raccolta premi sia nel segmento Vita sia in quello Danni.In particolare, il segmento Vita, nel quale prevalgono tuttora i canali di vendita “personali e fisici”, ha sofferto le misure di lockdown, interrompendo in gran parte l’attività commerciale, e al tempo stesso, ha dovuto assorbire un aumento di richieste di riscatto di prodotti assicurativi da parte dei clienti, per l’aumentata esigenza di liquidità. Nel ramo Danni, il rallentamento della circolazione ha generato una minor frequenza nei sinistri per tutta la durata delle restrizioni sulle linee di business connesse alla mobilità, come trasporti, viaggi, veicoli privati e pubblici. Non solo: la volatilità dei mercati finanziari ha poi generato un forte impatto sulla gestione finanziaria, imponendo importanti svalutazioni di asset in portafoglio e, a cascata, sul risultato netto a livello di Compagnia o di Gruppo.

Le tecnologie per il nuovo scenario

Cosa fare dunque per affrontare il nuovo scenario? Daniele Presutti ha fornito la sua ricetta: “è l’innovazione che permette di costruire quella resilienza culturale e di business necessaria per superare questo periodo e avere successo nel prossimo futuro”.Ma “per lavorare in questa direzione, le principali iniziative strategiche da mettere in atto ora sono la trasformazione della curva dei costi, la Pianificazione strategica basata su scenari dinamici e infine la Ri-configurazione della propria architettura di business, con attività come la semplificazione e la digitalizzazione del business, l’integrazione di tecnologie di intelligenza artificiale nei processi chiave e la definizione di nuovi servizi assicurativi distribuiti in modo innovativo al mercato”, ha proseguito il manager di Accenture.

Più in dettaglio, per trasformare la curva dei costi, vanno combinate metodologie di progettazione “a base zero” con i framework di agile delivery, ottimizzando i processi esistenti e modernizzando la tecnologia tramite l’acquisizione di nuove competenze digitali. Inoltre, sempre secondo Accenture, le compagnie dovranno impegnarsi anche nel semplificare e digitalizzare le attività di vendita, post-vendita e self-care, per creare valore in ogni fase della trasformazione.

In secondo luogo, vanno affinate le logiche di scenario-based planning, facendo leva sulla ristrutturazione del rischio a 360 gradi, dalla revisione delle regole di prodotto fino alla riassicurazione. Sarà anche determinante la flessibilità dell’infrastruttura tecnologica, passando da software licensing a modelli di work-from-home, oltre all’abilitazione di end-to-end security attraverso un modello “Zero Trust”. Non da ultimo, sarà necessaria l’evoluzione dello stress testing per garantire la tenuta di attività, processi e tecnologie.

Dal punto di vista digitale, diventa infine sempre più necessario accelerare la transizione al cloud, adottando tecnologie cloud-native con l’obiettivo di portare il 50-70% delle applicazioni sulla “nuvola”, oltre a promuovere l’adozione di un’ottica di lavoro ancora più incentrata sullo smart working, capace anche di integrare l’intelligenza artificiale in tutte le attività.

Rimani sempre aggiornato, seguici su Google News!

Seguici

Rimani sempre aggiornato, seguici su Google News!

Seguici

Abbonati alla rivista ImpresaCity Magazine e ricevi la tua copia.

Notizie correlate

Speciali Tutti gli speciali

Calendario Tutto

Feb 06

Il futuro della virtualizzazione: Red Hat OpenShift Virtualization

Feb 19

Commvault SHIFT 2026

Feb 26

Summit OVHcloud 2026 - Roma

Mar 05

Summit OVHcloud 2026 - Milano

Apr 17

Portare l’AI oltre la sperimentazione con OpenShift AI

Mag 26

CrowdTour 2026 - Milano

Giu 11

MSP DAY 2026

e. b.

e. b.